财务杠杆效应,简单来说,是指在企业使用负债融资时,由于固定财务成本(如债务利息和优先股股息)的存在,导致企业普通股每股收益(EPS)的变动率超过息税前利润(EBIT)变动率的现象。这种效应源于债务资金的使用,它放大了企业盈利或亏损的幅度。

直观理解

当企业增加债务融资,其必须支付固定的利息费用。如果企业的息税前利润增加,每单位利润负担的固定成本减少,从而使得每股收益的增长比例超过息税前利润的增长。

反之,如果息税前利润下降,固定成本占比增加,导致每股收益的下降幅度更大。

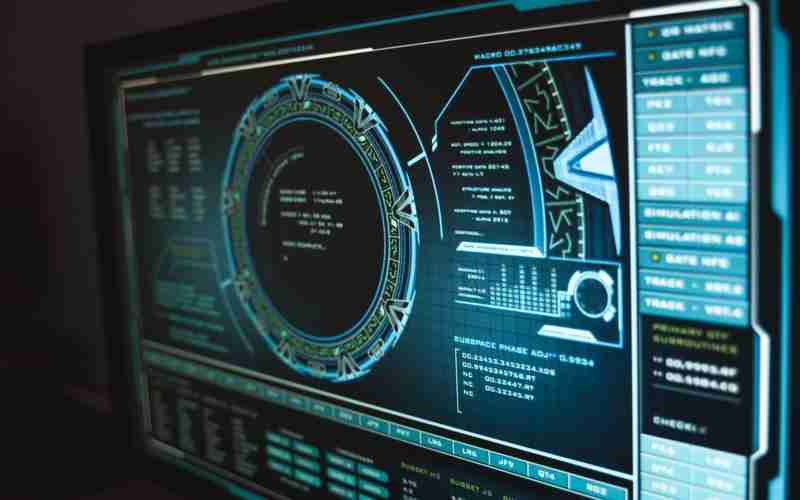

财务杠杆系数(DFL)

财务杠杆系数是一个量化指标,用来衡量这种效应的大小。计算公式为:[DFL = frac{EBIT}{EBIT 利息 优先股股息}] 或简化形式考虑所得税影响。

它表明息税前利润变动1%时,每股收益预期变动的百分比。

正面效应

1. 利息抵税效应:负债的利息支出可以在税前扣除,减少了应缴税款,从而提高了税后净利润。

2. 高额收益效应:在资本利润率高于负债利率时,通过负债融资可以增加权益资本的收益率。

负面效应

1. 财务危机效应:如果企业不能承担固定的利息支付,可能导致财务危机,甚至破产。

2. 收益率放大风险:亏损时,每股收益的下降幅度也会被放大,增加股东的风险。

实质

财务杠杆实质上是通过借入资金来增加投资,从而可能增加股东的回报,但同时也增加了风险。合理利用财务杠杆可以优化资本结构,提高资本效率,但过度使用则可能带来不可承受的财务压力。

推荐文章

色盲在科学实验中的注意事项是什么

2024-11-10高考事例—高考作文素材事例

2023-12-21五邑大学图书馆学专业的职业发展机会

2024-11-20营养学:营养学专业的研究方向是什么

2024-11-13如何评估高考成绩的合理性

2024-11-222016年江苏高考分数影响高考复读吗

2024-10-31供应链管理的基本概念是什么

2024-10-25备考江苏英语高考需要掌握哪些语法知识

2024-11-19什么是推拿疗法

2024-10-31高考通,高考通系列app

2023-08-30